こんにちは

よく経営者が経費で落とす。という事を聞いたことがありませんか?

しかしサラリーマンにとってはどんな意味か詳しくはわかっていない方も多いと思います。

経費で落とすとは、”事業を行う上で掛かった費用は経費利用”できるのです。

つまり利益が出れば出るほど【税金】が高くなります。そのかかる税金を下げるために経費を活用するのです。

これは国が準備してくれている方法であり、節税であって、脱税とは全く違います。

そして経営者のみが活用できるスキームではなく、範囲は狭まりますがサラリーマンでも節税は出来ます。

どのような物が経費で落とせるのか?

そもそも売上が出ている事が大前提です。

よくフリーランスになったばかりの方が、家賃や食事代が無料になるとバカみたいな勘違いをしていますが、そんなわけはありません。

まずは売上を上げて、利益を出すことを優先に考えましょう。

経費で落とせるものとしては、飲食代、レジャー代、セミナー代、事務所家賃、水光熱費など本当にあらゆるものがあります。事業に関連しているものであれば基本的に全て落とせます。

飲食代

飲み代のような交際費は、大企業、中企業、個人事業主によって限度額や計上方法が異なります。

| 企業規模 | 経費計上の限度額 | 計上方法 |

| 大企業 (資本金1億円以上) | 0円 | 経費計上できない |

| 中小企業 (資本金1億円以下) | 限度額800万円 | 限度額まで交際費の100% 経費計上できる |

| 個人事業主 | 無制限 | 交際費の100%計上できる |

飲みの席で仕事の話や、事業を行う話になることはたくさんあります。

しかし、中小企業、個人事業主で限度額や計上方法も異なりますので、表を理解しておきましょう。

当たり前ですが、友達と遊びに行ったキャバクラ代などはNGです。

事業には全く関係ありません。

しかし、仕事として利用したならOKです。

書籍代、セミナー代

僕の場合は仕事がら、セミナー、読書をする必要があるので、セミナーにかかる交通費、有料セミナー代、書籍代も経費計上しています。

僕の場合は2020年に100冊以上読破しているので、書籍代だけで年間15万円程かかっていますので、全て経費計上が可能です。

ブログ運営費用

当ブログ運営の費用やPC代金も経費で落とせます。

PC代金は原価償却資産になるので、注意が必要です。

原価償却資の場合、一括で経費で落とせないため、耐用年数の期間を按分して経費にしないといけません。

ブログを運営するためのPC代金、通信費、プロバイダー料金、サーバー代金、ドメイン料金がかかります。

もちろんこちらも事業としていますので、経費計上が出来ます。

レジャー、旅行代金

ほとんどのレジャー代金は福利厚生費用で落とす事ができます。

企業の場合は社員の生活に関する費用を福利厚生費の活用によって、支出を広げられるので経費としてのキャパが広がります。

よくYouTuberが地方にロケに行く事がありますが、YouTubeで事業を行っているYouTuberであれば経費にできます。YouTuberでなくても、一人社長の会社でも家族経営でも問題ありません。

会社であれば《視察旅行》として経費とする方法もあります。

中国のIT製品の見学は、立派な視察です。

家族経営の場合は、税務署も厳しくなるので旅行か視察旅行かしっかりと分けましょう!

減価償却

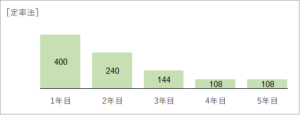

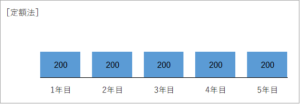

減価償却には定額法と定率法があります。

定額法は耐用年数に応じて、毎年同じ額で減価償却を計上します。

定率法は毎年、車の残存価格に同じ率をかけて減価償却費を計上します。

住居費

都内の家賃は高いですよね。

新卒、都内一人暮らしなんてしてしまうと、給料の半分飛びます。

しかし住居費も経費で落とせます!

つまり会社が住宅を所有し、社員に安価で貸し出す事です。つまり社宅ですね。

住宅を購入する資金がない場合は賃貸物件を借り上げて、社員に貸し出せばいいのです!

個人事業主の場合は【按分】が必要になります。

これが会社と個人事業主の大きな違いです。

例えば自宅兼事務所の場合、6割はプライベート、4割は事業というように計算します。

この場合、経費で落とせるのは4割のみです。面倒ですが、車も【按分】となるのでしっかりと按分しましょう!

まとめ

脱税は勿論NGですが、節税はやりましょう!

経費の知識はビジネスを行う上で必須です。

経費は上手く活用し、節税に取り組みましょう!